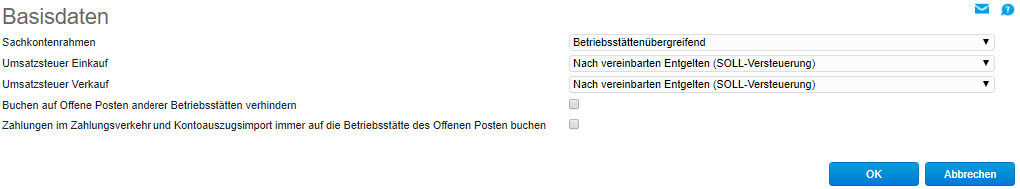

Basisdaten

Sachkontenrahmen

Wenn Sie mit mehreren Betriebsstätten arbeiten, können Sie bestimmen, ob der Sachkontenrahmen nur für die aktuelle Betriebsstätte oder für alle Betriebsstätten Gültigkeit hat. Es stehen folgende Optionen zur Auswahl:

- Betriebsstättenübergreifend: Ist als Grundeinstellung hinterlegt. Für jede Betriebstätte ist der gleiche Sachkontenrahmen gültig.

- Jeweils pro Betriebsstätte: Sorgt dafür, dass pro Betriebstätte ein eigener Sachkontenrahmen gültig ist. Dieser Kontenrahmen, kann auch identisch zu den anderen sein.

- Wahlweise Betriebsstättenabhängig je Konto: Bei dieser Einstellung greift die Prüfung der Betriebsstättenabhängigkeit auf die Einstellungen der einzelnen Sachkonten zu. Sie können also einen „Grundkontenrahmen“ für alle Betriebsstätten verwenden und einzelne, spezielle Konten den betroffenen Betriebsstätten zuordnen.

In Deutschland ist die IST-Versteuerung nur im Verkauf zulässig, eine IST-Versteuerung bei der Vorsteuer (Einkauf) ist nicht zulässig!

Fallen Sie unter die IST-Versteuerung, tragen Sie also bei Umsatzsteuer Verkauf "Nach vereinnahmten Entgelten (IST-Versteuerung)" und im Feld Umsatzsteuer Einkauf "Nach vereinbarten Entgelten (SOLL-Versteuerung)" ein.

Umsatzsteuer Einkauf

In Deutschland (und auch in anderen Ländern) gibt es die Unterscheidung im Umsatzsteuerrecht nach vereinbarten und vereinnahmten Entgelten. Hier treffen Sie die Auswahl, welche Versteuerung in Ihrem Fall auf die Vorsteuer zutrifft.

Zur Auswahl stehen:

- Nach vereinbarten Entgelten (SOLL-Versteuerung): Die Vorsteuer wird in dem Monat der Rechnungsstellung fällig, d. h. unabhängig vom Geldausgang. Derzeit gilt für die Vorsteuer im Einkauf grundsätzlich die SOLL-Versteuerung in Deutschland.

- Nach vereinnahmten Entgelten (IST-Versteuerung): Die Vorsteuer wird erst bei Zahlung der Rechnung fällig.

Umsatzsteuer Verkauf

Wählen Sie hier aus, welche Versteuerungsart bei der Umsatzsteuer (also bei Verkäufen) in Ihrem Fall zutrifft. In Deutschland kann die IST-Versteuerung beantragt werden, wenn bestimmte Umsatz- oder Gewinngrenzen unterschritten werden, auch die sogenannten "freien Berufe" unterliegen der IST-Versteuerung.

Zur Auswahl stehen:

- Nach vereinbarten Entgelten (SOLL-Versteuerung): Die Umsatzsteuer wird in dem Monat der Rechnungsstellung fällig, d. h. unabhängig vom Geldausgang.

- Nach vereinnahmten Entgelten (IST-Versteuerung): Die Umsatzsteuer wird erst bei Zahlung der Rechnung, also beim Geldeingang, fällig.

Sollten Sie unsicher sein, welche Einstellung Sie bei den Feldern "Umsatzsteuer Einkauf" und "Umsatzsteuer Verkauf" vornehmen müssen, konsultieren Sie in jedem Fall einen Steuerberater. Diese Einstellungen haben weitreichenden Einfluss auf die Buchungslogik und die Ermittlung der Umsatzsteuer für die Umsatzsteuervoranmeldung.

Buchen auf Offene Posten anderer Betriebsstätten verhindern

Setzen Sie diesen Haken, wenn z. B. Zahlungseingänge in Betriebsstätte 1 nicht auf OP's der Betriebsstätte 2 gebucht werden dürfen. Somit vermeiden Sie bei getrennter Betriebsstättensicht, einen negativen OP in BS 1 und einen positiven OP in BS 2.

Zahlungen im Zahlungsverkehr und Kontoauszugsimport immer auf die Betriebsstätte des Offenen Posten buchen

Wenn Sie diese Option setzen, werden alle Zahlungsaus- und -eingänge, die auf die Betriebsstätte eines Offenen Postens gebucht werden, in einer eigenen Buchungssitzung zusammengefasst. Dadurch könnten für einen Zahlungslauf ggf. mehrere Buchungssitzungen entstehen. Die Option betrifft neben dem Kontoauszugsimport auch die Zahlungs- und Lastschriftvorschläge sowie die Zahlungsvorschläge bei Kundengutschriften.